会社員として働く方ならそろそろ年末調整の紙を記載していく時期で、

保険料の支払い金額のはがきが続々と届いてきていると思います。

そこで、私もわかっていなかったので、

生命保険料等の控除額について調べてみました。

調べた動機としては、支払っている分のどれだけが控除されている(節税)かを

調べてみたかったからです。

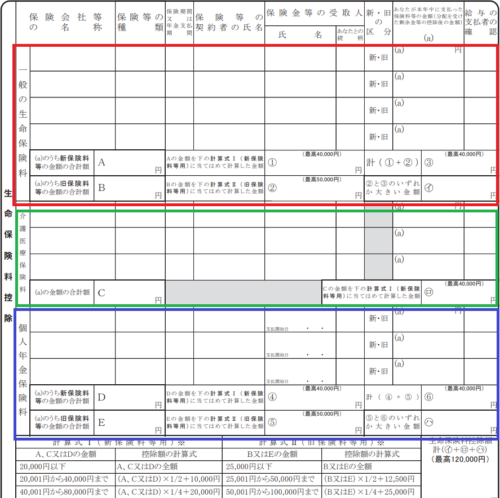

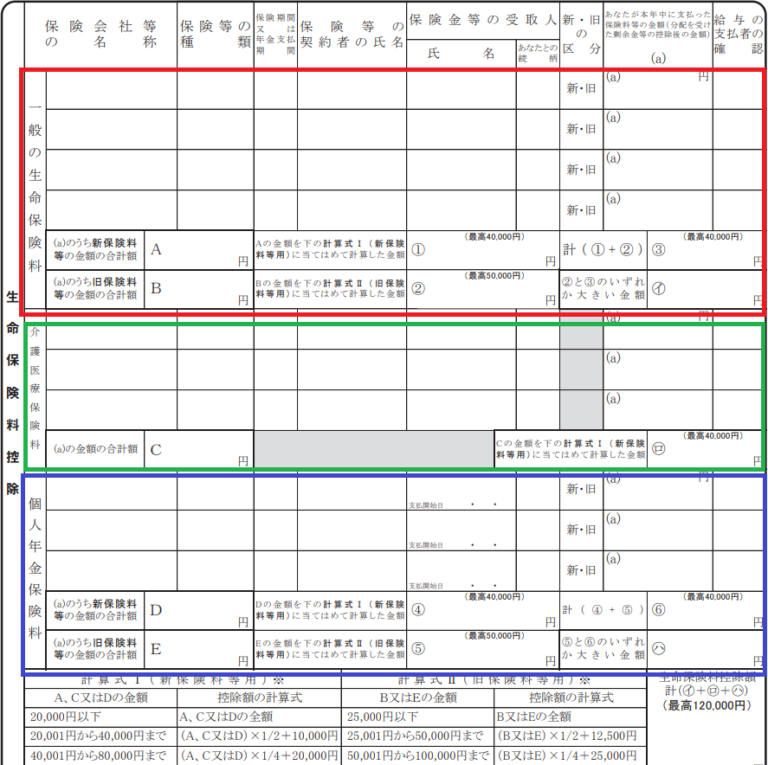

まずは生命保険料控除部分から、実際の記入用紙を見ながら

見ていきます。

大きく分けて以下のようになります。

①赤枠の生命保険料

➁緑枠の介護医療保険料

➂青枠の個人年金保険料

いずれの保険料についても最大で4万円までが控除額となります

例としては生命保険料を10万円年間に支払いをしている方ですと、

そのうちの4万円分が控除の対処となります。

ここで、私が勘違いしていたポイントとして4万円分が節税になると

思っていたのですが、そうではなく、

課税所得に対して4万円の控除となります。

課税所得に対して住民税ですと10%が実際に支払う税金となります。

イメージとしては以下のようになります。

生命保険料控除前 課税所得 200万円 住民税 20万円

生命保険料控除後 課税所得 200-4=196万円 住民税 19万6千円

節税効果 4千円となります。

所得税もこの課税所得に対して5%10%と所得に応じて変わってきますが

5%ですと4万円の5%で2千円分が節税効果となります。

よって生命保険をかけた分がそのまま節税になるわけでもなく、

また、4万円の控除額がそのまま節税になるわけでもない。

ということがわかりました。

介護保険や個人年金についても同様でした。

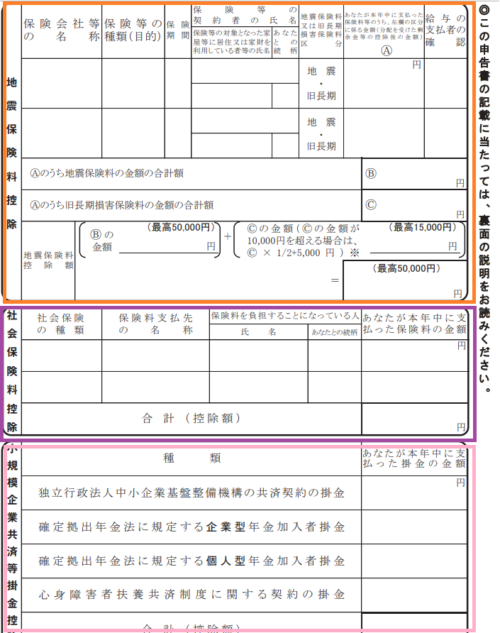

次に地震保険部分についてです。

大きく分けて以下のようになります。

④オレンジ枠の地震保険料

⑤紫枠の社会保険料

⑥ピンク枠の小規模企業共済当掛金

地震保険については5万円までは払った分がそのまま控除対象となります。

火災保険で5年分とかで支払いしている場合年間に直すと5万円はなかなか

超えないのかなと思います。

社会保険料については、

追加で国民年金の未納分を支払ったりした場合に記載されます。

こちらの分は上限なく、払った分がそのまま控除対象となります。

小規模企業共済当掛金はIDECO(イデコ)に当たる部分が対象となってきます。

こちらも払った分だけ控除の対象となります。

これらのことを調べていくうちに私が思ったことは

老後の資金として個人年金をするのであればIDECOを優先して使用したほうが

よいのかなと思いました。

IDECOの特性上、60歳以上にならないとおろせないというのはありますが、

個人年金もそのつもりであれば関係はないかなと。

税金の控除として、先に述べたように個人年金は支払った分の4万円分までしか

控除の対象とならない。IDECOは全額控除対象。

例として

毎月1万円の積み立て

個人年金 年間12万円 控除額4万円

IDECO 年間12万円 控除額12万円

上記の計算の住民税で行くと

個人年金 節税額4千円

IDECO 節税額1万2千円

と8000円の差額が生まれてきます。

所得の多い方や積み立て金が多い方であればどんどん差が開いてきます。

注意点はIDECOは株式投資なので、元本割れする可能性が0ではないこと

IDECOの上限額は会社員やフリーランスの方で違うこと

があるかなと。

私は現状、個人年金をやっていて、IDECOはやっていないため

IDECOについて調べてみようかなと思いました。

簡単な説明で記載させていただきましたが、保険料控除に

興味を持ってくれた方がいらっしゃったらうれしいです。

また、お金にまつわるネタがありましたら投稿していきますので、

宜しくお願い致します。

コメント